Celem szkolenia jest zaprezentowanie uczestnikom najnowszych zmian w przepisach podatkowych oraz orzecznictw sądów administracyjnych i wyjaśnień organów podatkowych.

PROGRAM

1 dzień – VAT

I. Zmiany uchwalone od 1 stycznia 2019 r.

1. Ulga na złe długi

- Nowy krótszy termin do korekty.

- Przepisy przejściowe.

2. Bony, vouchery

- Definicja bonu.

- Bony jednego przeznaczenia i bony różnego przeznaczenia.

- Kupony zniżkowe, karty podarunkowe, vouchery wydawane nieodpłatnie itp. – czy to są bony?

- Opodatkowanie bonów jednego przeznaczenia przed wykonaniem usługi/dostawą towarów.

- Obowiązek podatkowy przy obrocie bonami.

- Podstawa opodatkowania. Od jakiej kwoty VAT?

3. Usługi elektroniczne, telekomunikacyjne i nadawcze dla osób fizycznych – zmiany w procedurze MOSS

- Uproszczenie zasad dla firm działających na mniejszą skalę.

- Uproszczenie zasad fakturowania.

4. Kto jest zwolniony z kasy fiskalnej w 2019 r. Nowe rozporządzenie Ministra Finansów

- Zwolnienie podmiotowe.

- Zwolnienie przedmiotowe. Warunki do zwolnienia.

- Towary i usługi „wrażliwe” – gdzie fiskalizacja musi nastąpić od pierwszej sprzedaży.

5. Fakturowanie elektroniczne w zamówieniach publicznych

6. Zwroty VAT – uproszczenie formalności

II. Zmiany do uchwalenia w trakcie 2019 r.

1. Obowiązkowy split payment. Kto będzie musiał otrzymywać zapłatę w części na rachunek VAT?

2. Zmiany w JPK_VAT

- Połączenie JPK_VAT i deklaracji VAT. Co to oznacza dla podatników?

- Sposób prezentacji danych w ewidencji (rejestrze) VAT.

- Kary (500 zł) za błędy w rejestrze VAT.

3. Faktury do paragonów

- Zasady ujęcia w rejestrze VAT.

- Faktura na firmę a NIP nabywcy na paragonie.

- Sankcje za naruszenie przepisów.

4. Kasy fiskalne on-line

- Jak będzie wyglądać fiskalizacja i raportowanie w kasie on-line?

- Kto i kiedy musi kupić kasę on-line?

- Kto nie musi używać kasy on-line?

5. Centralny Rejestr Faktur

- Obowiązki podatników w związku z utworzeniem Centralnego Rejestru Faktur.

6. Matryca stawek VAT

- Na co będzie wyższy a na co niższy VAT?

- Wiążąca informacja stawkowa.

- Przepisy przejściowe.

7. Ograniczenie możliwości korzystania ze zwolnienia z VAT do 200.000 zł.

8. Rejestracja i wykreślenie podatnika z rejestru VAT. Kolejne zmiany

9. Dostawa budynków, budowli lub ich części

- Zmiany w zakresie definicji pierwszego zasiedlenia.

- Praktyczny wymiar zmiany. Kiedy zwolnienie? Kiedy z VAT?

2 dzień – CIT

1. Zmiany w zakresie samochodów osobowych

- Amortyzacja

- Leasing oraz najem. Jak postępować w przypadku części kapitałowej? Jak postępować w przypadku części odsetkowej?

- Ubezpieczenie

- Koszty eksploatacji.

- Znaczenie limitu 150.000,00 PLN oraz limitu 75%.

- Ewidencja VAT a limity.

- Zasady ustalania proporcji dla potrzeb liczenia limitu.

- Zasady ustalania wartości samochodu osobowego dla potrzeb liczenia limitu.

- VAT a limity?

- Co ze starymi umowami leasingu? stanowisko organów podatkowych.

- Różnice między CIT i PIT

2. Zmiany w zakresie cen transferowych

- Nowa definicja podmiotów powiązanych. Znaczący wpływ. Spółki kapitałowe a spółki osobowe. Jednostka główna oraz zakład. Podmioty mające siedzibę albo miejsce zamieszkania w krajach stosujących szkodliwą konkurencję podatkową.

- Cena transferowa. Wynik finansowy a cen transferowa. Metody szacowania dochodów / określenia albo weryfikacji cen transferowych. Metoda porównywalnej ceny niekontrolowanej. Metoda ceny odsprzedaży. Metoda rozsądnej marży koszt plus. Metoda marży transakcyjnej netto. Metoda podziału zysków. Inne metody.

- Dokumentacja transakcji pomiędzy podmiotami powiązanymi. Local File. Master File. Nowe limity dokumentacyjne. Nowe elementy dokumentacji. Nowe terminy sporządzenia. Znaczenie skonsolidowanego sprawozdania finansowego dla Master File.

- Analiza danych porównawczych jako element dokumentacji. Kiedy analiza danych porównawczych ? Nowe Rozporządzenia. Dobór metody do analizy danych porównawczych. Analiza danych porównawczych przy porównaniu wewnętrznym. Analiza danych porównawczych przy porównaniu zewnętrznym. Dobór wskaźnika rentowności do metody. Znaczenie kwartyla dolnego, górnego oraz mediany.

- Obowiązki informacyjne. Informacja o cenach transferowych. Elementy oraz termin.

3. Zmiany w zakresie podatku u źródła

- Znaczenie limitu 2.000.000,00 PLN.

- Jak postępować w przypadku stawki zredukowanej albo zwolnienia wynikających z umów o unikaniu podwójnego opodatkowania?

- Jak postępować w przypadku zwolnień na podstawie ustawy o podatku dochodowym od osób prawnych?

- Pobór oraz zwrot podatku. Wniosek o zwrot podatku. Załączniki. Certyfikat rezydencji. Oświadczenia. Pozostałe. Tryb wniesienia. Termin rozpatrzenia.

- Opinia o zastosowaniu zwolnienia. Termin i tryb wydania. Opłaty.

- Oświadczenie o spełnieniu warunków. Znaczenie dla odpowiedzialności.

- Certyfikat rezydencji jako kluczowy dokument. Kiedy kopia? Kiedy oryginał? Pozostałe kwestie.

4. Nowa preferencyjna stawka CIT – 9%

5. Dochody z kwalifikowanej własności intelektualnej – nowa preferencyjna stawka – 5%

- Definicja dochodów z kwalifikowanej własności intelektualnej.

- Przychody oraz koszty uzyskania przychodów z kwalifikowanej własności intelektualnej.

- Zasady obliczania podstawy opodatkowania.

- Ewidencja przychodów oraz kosztów uzyskania przychodów.

6. Zysk zatrzymany oraz dopłaty na kapitał – nowa ulga

7. Nowe zasady rozliczenia straty podatkowej

8. Zmiany w zakresie amortyzacji. Składniki majątkowe niskocenne

9. Podatek od nieruchomości komercyjnych. Nowe rewolucyjne zasady

10. Sankcje w CIT

11. Exit tax. Podatek od niezrealizowanych zysków

HARMONOGRAM

Dzień 1 – 28 sierpnia 2019

| 16:00 | Przyjazd uczestników |

| 19:00 | Kolacja |

Dzień 2 – 29 sierpnia 2019

| 07:00 – 09:00 | Śniadanie |

| 09:00 – 10:30 | Szkolenie |

| 10:30 – 10:45 | Przerwa kawowa |

| 10:45 – 13:00 | Szkolenie |

| 13:00 – 13:30 | Lunch |

| 13:30 – 15:30 | Szkolenie |

| 15:30 | Zakończenie szkolenia |

| 19:00 | Kolacja |

Dzień 3 – 30 sierpnia 2019

| 08:00 – 09:00 | Śniadanie |

| 09:00 – 10:30 | Szkolenie |

| 10:30 – 10:45 | Przerwa kawowa |

| 10:45 – 13:00 | Szkolenie |

| 13:00 – 13:30 | Lunch |

| 13:30 – 15:30 | Szkolenie |

| 15:30 | Zakończenie szkolenia |

PRELEGENCI

CENA - DODATKOWE OPCJE

2400 zł + 23% VAT – Koszt uczestnictwa jednej osoby

650 zł + 23% VAT – Koszt dopłaty do pokoju jednoosobowego

W cenie szkolenia zapewniamy:

- Uczestnictwo w zajęciach, autorskie materiały szkoleniowe, imienny certyfikat

- Zakwaterowanie i wyżywienie (od kolacji w dniu 28.08.2019 do obiadu w dniu 30.08.2019)

- 2 noclegi, zakwaterowanie w pokojach dwuosobowych (istnieje możliwość zakwaterowania w pokoju jednoosobowym za dodatkową dopłatą 650zł + 23% VAT)

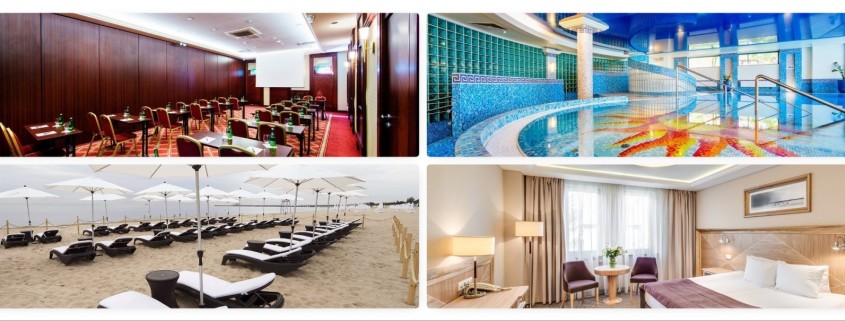

Zakwaterowanie obejmuje:

- Noclegi w komfortowym pokoju

- Dostęp do hotelowej plaży

- Aqua Aerobic w hotelowym basenie / zajęcia rekreacyjne na świeżym powietrzu

- Dostęp do Rodzinnej Strefy Relaksu

- Możliwość korzystania z basenu, sauny, jacuzzi i siłowni

- Dostęp do Internetu Wi-Fi

- Parking hotelowy dla uczestników szkolenia gratis

ZAPISZ SIĘ

Pobierz, wypełnij i odeślij formularz zgłoszeniowy: ![]()

![]()

Jeżeli mają Państwo pytania związane ze szkoleniem, prosimy o kontakt: biuro@askakademia.com